税金や確定申告って、必要なことだけど何だか難しそう。一体、どこから手を付けたらいいの……? そう思って、漠然とした不安を抱えている人も多いはず。

本記事では、書籍『令和版 駆け出しクリエイターのためのお金と確定申告Q&A』(桑原清幸著)から、クリエイターのみなさんのお金にまつわるQ&Aを厳選して紹介。基本的な疑問、実践的な質問などを実例で分かりやすく解説します。第7回は、赤字になってしまった際の対応についてです。

(全7回・連載のまとめはこちらから)

赤字になったときにやっておくべきこととは?

今年は仕事が少なくて、赤字(所得がマイナス)となってしまいました。損失を将来に繰り越して、税金を安くできると聞いたのですが。

青色申告のメリットの一つ、「純損失の繰越し・繰戻し」ですね。概要は第3回で説明しましたが、収入の変動が大きいクリエイターの方には、とても役に立つ方法ですので、ぜひ活用してください。

青色申告の恩典には、純損失の「繰越し」と「繰戻し」の2つの方法があります。まずは、「純損失の繰越し」について説明します。

まず「純損失」とは、1年間の事業所得などから生じた損失と、給与所得や雑所得といった他のプラスの所得と相殺(これを「損益通算」といいます。)しても、まだ相殺しきれずに残った損失をいいます。あなたが青色申告をしていれば、この「純損失」を翌年から3年間繰り越すことができます。これによって、翌年以降の黒字(プラスの所得)と相殺して、将来の税金を安くすることができるのです。

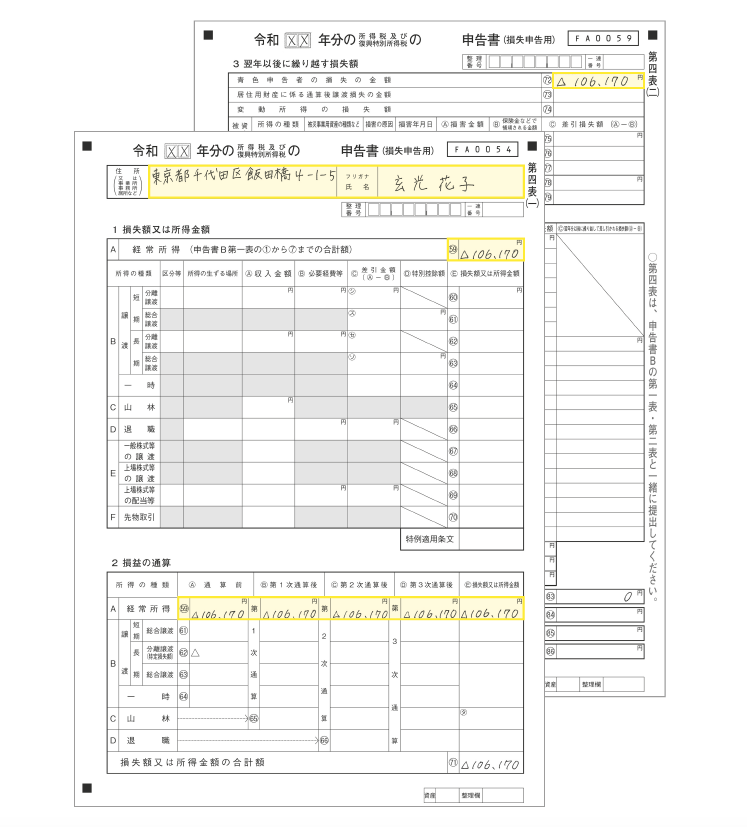

純損失を繰り越すための申告を「損失申告」といいますが、ここで、登場するのが確定申告書の「第四表」というものです。これは、「損失申告用」の申告書で、(一)と(二)の2ページあります。

いろいろと記入する項目がありそうですが、あなたの所得が事業所得のみ、または事業所得の他に給与所得や雑所得しかない場合には、とても簡単に記入ができます。今回初めて損失を繰り越すという場合は、第一表の「所得金額の合計(⑨欄)」に記入されている損失の金額を、何カ所かコピペするだけで完成です。後は、この第四表を、申告書の第一表・第二表と一緒に提出するだけで、繰越し手続が完了です。今後は、繰り越す純損失がなくなるまで、毎年第四表を作成して提出することになります。会計ソフトによっては、第四表が作成できないものもありますので、その場合は、税務署で用紙をもらうか、国税庁のウェブサイトで第四表の様式をダウンロードして、手書きで作成することになります。

とにかく重要なのは、赤字になった年には、この「第四表」を一緒に出しておくことです。翌年以降に払う税金に大きな差が出てきます。「食えないときこそ確定申告」、さらに「第四表を出す」ということを忘れないでください。ただし、損失を繰り越せるのは翌年から3年間です。次の3年間で黒字にして、繰り越した赤字を使い切りましょう。

そして、もう一つの「純損失の繰戻し」も説明しておきます。これは、損失を将来に繰り越すのではなく、前年の所得と相殺することで、前年に払った税金を戻してもらう(還付を受ける)という方法です。ただし、「繰越し」は3年間でしたが、「繰戻し」は前年の1年分のみ対象となります。

なお、繰戻しをしたい場合は、先ほど繰越しで使った「第四表」ではなく、「純損失の金額の繰戻しによる所得税の還付請求書」という別の紙を作成します。一度払った税金を返してもらうので、「還付請求書」という名前になっています。

この方法だと、いきなり税金が返金されることになるので、今年が赤字で資金繰りに困っているときにはとても助かります。ただし、繰戻しには不利な点があって、あくまで「所得税」だけが還付の対象とされていて、住民税の10%分は取り戻せないのです。それでも還付を受けるか、将来の黒字を見込んで赤字を翌年に繰り越すか、どちらが有利かをよく考えて選択しましょう。

前年の黒字が大きくて、税率が高かった場合には、繰戻しのほうが有利かもしれません。やや応用的ですが、損失の一部だけを還付請求して、残りを将来に繰り越す、という組み合わせもできます。あなたが実際にこの恩典を使うときは、不安なことが多いと思いますので、税務署や税理士に相談することをおすすめします。

ここで説明した「繰越し」と「繰戻し」は、いずれも節税するためにはとても有効な方法です。ただし、毎年(繰戻しでは、対象となる前年も含めて)青色申告をしていないと使えない恩典なので、期限までに確定申告をするようにしましょう。

<プロフィール>

くわばらきよゆき/1972 年群馬県渋川市生まれ。桑原清幸会計事務所代表。税理士・公認会計士。上智大学在学中に公認会計士試験に合格。アンダーセンコンサルティング(現アクセンチュア)に入社。大手会計事務所で 20年間勤務したのち、独立開業。会計事務所とアートを融合したギャラリーKKAG(Kiyoyuki Kuwabara Accounting Gallery)を設立。クリエイター向けの独立開業、会社設立、確定申告等を中心とした税務・経営アドバイザリー業務を行い、会計専門家の立場からアートビジネスの発展を支えている。趣味はライカカメラ収集。写真の暗室作業の他、秘湯スタンプ集め、日本酒立ち飲み屋巡りなど。

ウェブサイト(kkag.jp)

『駆け出しクリエイターのための著作権Q&A』(川上大雅著)

「駆け出しクリエイターのための」シリーズの最新刊、著作権の入門書が8月31日(月)に発売されます。

▼おすすめ記事

▼おすすめ連載

うつくしい手の描き方(全3回)

イラストレーターの基本(全6回)

駆け出しクリエイターのための著作権Q&A(全5回)